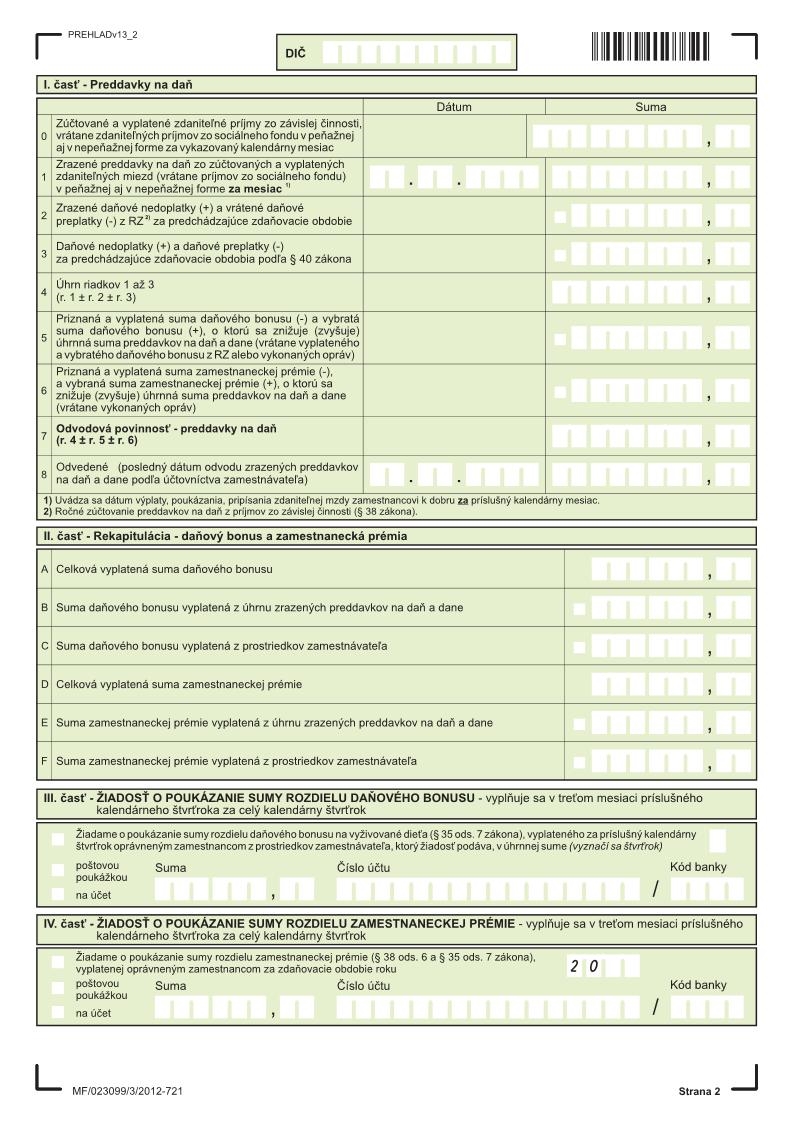

Riadok 0 ► uvádza sa úhrn zúčtovaných a vyplatených príjmov zo závislej

činnosti za príslušný kalendárny mesiac, ktoré zamestnávateľ zamestnancom

vyplatil v peňažnej aj v nepeňažnej forme (do tohto riadku sa neuvádzajú

príjmy zo závislej činnosti, z ktorých sa daň vyberá zrážkou podľa

§ 43 zákona).

Riadok 1 ► dátum ► uvádza sa dátum výplaty príjmov zo závislej

činnosti za príslušný (vykazovaný) kalendárny mesiac.

Napríklad, ak sa vykonáva

výplata alebo pripísanie alebo poukázanie týchto príjmov zamestnancom k dobru

za mesiac február dňa 10. marca roku 2015, uvedie sa v prehľade za mesiac február

dátum 10. 03. 2015.

Ak sa vykonáva výplata alebo pripísanie alebo poukázanie

príjmov zamestnancom k dobru vo viacerých výplatných termínoch, uvedie sa

dátum posledného výplatného termínu za príslušné obdobie.

- neuvádza sa dátum poskytnutia preddavku na príjem zo závislej činnosti

(záloha) v termíne dohodnutom v pracovnej zmluve alebo v kolektívnej zmluve

(§ 130 ods. 3 Zákonníka

práce).

► suma ► uvádza sa - úhrn zrazených preddavkov na daň (bez vplyvu

daňového bonusu), ktoré zamestnávateľ zrazil za príslušný kalendárny mesiac

zo zúčtovaných a skutočne vyplatených príjmov zo závislej činnosti (vrátane

príjmov zo sociálneho fondu) v peňažnej a v nepeňažnej forme,

- úhrn zrazených preddavkov na daň z príjmov zo závislej činnosti, ak takéto

príjmy zamestnávateľ doplatil zamestnancovi za predchádzajúce kalendárne mesiace

bežného zdaňovacieho obdobia alebo za predchádzajúce zdaňovacie obdobia v príslušnom

kalendárnom mesiaci (napr. doplatky za mesiac november 2014, vyplatené po

31. januári roku 2015),

- oprava už zrazených preddavkov na daň, ktoré sa týkajú bežného zdaňovacieho

obdobia,

● neuvádza sa - úhrn súm nedoplatkov dane za predchádzajúce zdaňovacie obdobia,

ktoré zamestnávateľ zrazil a neodviedol správcovi dane, o ktorý zvýšil odvod

preddavkov na daň v príslušnom kalendárnom mesiaci. Tieto nedoplatky dane boli

vyčíslené v časti I hlásenia o vyúčtovaní dane (riadok 10) pri výpočte splnenia

odvodovej povinnosti zamestnávateľa voči správcovi dane za predchádzajúce

zdaňovacie obdobia,

- úhrnná suma, o ktorú boli naviac odvedené preddavky na daň a daň (preplatok dane)

za predchádzajúce zdaňovacie obdobia, o ktorú bol znížený odvod preddavkov za

príslušný kalendárny mesiac. Tieto preplatky dane už boli vyčíslené v časti I hlásenia

o vyúčtovaní dane (riadok 9) pri výpočte splnenia odvodovej povinnosti zamestnávateľa

voči správcovi dane za predchádzajúce zdaňovacie obdobia,

- suma vyčísleného preddavku na daň z príjmov zo závislej činnosti, ktorá sa

v skutočnosti nevyplatila,

- oprava zrazených preddavkov na daň, resp. dane u zamestnanca, ktoré sa týkajú

príjmov vyplatených v predchádzajúcich zdaňovacích obdobiach podľa

§ 40 zákona.

Tieto opravy vykonané u jednotlivých zamestnancoch sa uvedú v riadku 3,

- nedoplatky, ktoré predpísal pri kontrole správca dane, vyrubený sankčný úrok,

správne delikty a pod.

Riadok 2 ► uvádza sa suma zrazených daňových nedoplatkov (+) a vrátených

daňových preplatkov (-) z ročného zúčtovania preddavkov na daň (bez vplyvu

daňového bonusu a zamestnaneckej prémie) za predchádzajúce zdaňovacie obdobie,

o ktoré bol zvýšený (znížený) odvod preddavkov na daň za príslušný kalendárny

mesiac.

Ak je úhrn daňových nedoplatkov vyšší ako úhrn daňových preplatkov, uvádza sa

znamienko +.

Ak je úhrn daňových preplatkov vyšší ako úhrn daňových nedoplatkov, uvádza sa

znamienko -.

O vrátený rozdiel (preplatok) z ročného zúčtovania sa zníži odvod preddavkov na

daň najneskôr do konca kalendárneho roka, v ktorom sa ročné zúčtovanie vykonalo,

avšak len do výšky sumy uvedenej v riadku 1, upravenej (zvýšenej) o nedoplatky

z ročného zúčtovania (riadok 2), resp. o kladný rozdiel súm v riadku 3.

Ak nie je možné znížiť odvod preddavkov na daň o preplatok z ročného zúčtovania,

ktorý bol zamestnancovi vyplatený, zamestnávateľ požiada o jeho vrátenie správcu

dane (daňový úrad) podľa § 40 ods. 8

zákona.

Správcom dane vrátený preplatok na

dani z vykonaného ročného zúčtovania sa v prehľade neuvádza.

Riadok 3 ► uvádza sa rozdiel súm zrazených daňových nedoplatkov (+)

a vrátených daňových preplatkov (-) zistených u zamestnanca za predchádzajúce

zdaňovacie obdobia.

Ak je úhrn daňových nedoplatkov vyšší ako úhrn daňových preplatkov, uvádza sa

znamienko +.

Ak je úhrn daňových preplatkov vyšší ako úhrn daňových nedoplatkov, uvádza sa

znamienko -.

Ide o prípadné opravy už zrazených alebo vybratých a odvedených preddavkov na daň.

Oprava sa uvedie v jednotlivých mesiacoch príslušného zdaňovacieho obdobia, v ktorých

bola skutočne vykonaná (napr. oprava chybne vykonaného ročného zúčtovania

v kalendárnom roku 2014 sa vykoná v kalendárnom roku 2015).

Riadok 4 ► uvádza sa úhrn riadkov 1 až 3.

Riadok 5 ► uvádza sa - úhrnná suma priznaného a vyplateného daňového

bonusu za príslušný kalendárny mesiac všetkým oprávneným zamestnancom,

- úhrnná suma priznaného a vyplateného daňového bonusu, ktorú si zamestnanec

uplatnil dodatočne pri ročnom zúčtovaní za predchádzajúce zdaňovacie obdobie,

- úhrnná suma opráv v prípade priznania a vyplatenia vyššej alebo nižšej sumy

daňového bonusu v predchádzajúcich zdaňovacích obdobiach, resp. v bežnom

zdaňovacom období.

Suma daňového bonusu sa uvádza najviac do výšky sumy uvedenej v riadku 4.

Ak úhrnná suma vyplateného daňového bonusu v riadku 5 je vyššia ako suma

uvedená v riadku 4, tento rozdiel zamestnávateľ vyplatí z vlastných prostriedkov.

V tomto prípade zamestnávateľ môže znižovať sumu odvodu preddavkov na daň (dane)

v nasledujúcich mesiacoch alebo požiada správcu dane (daňový úrad) o poukázanie

sumy vo výške takto vypočítaného rozdielu ( § 35 ods. 7 zákona)

vyplnením žiadosti v III. časti prehľadu.

Žiadosť o poukázanie sumy rozdielu daňového bonusu vypĺňa zamestnávateľ po

skončení kalendárneho štvrťroka za príslušné vykazované kalendárne mesiace tohto

štvrťroka (v prehľade za mesiace január a február nemôže zamestnávateľ žiadať

o poukázanie sumy rozdielu daňového bonusu, ale zamestnávateľ môže žiadať

o poukázanie sumy rozdielu daňového bonusu za mesiace január až

marec - I. štvrťrok - v prehľade za mesiac marec).

Ak zamestnávateľ nepožiada správcu dane o sumu rozdielu daňového bonusu,

potom tak môže urobiť podaním opravného prehľadu za vykazované kalendárne mesiace

príslušného štvrťroka a dodatočne požiadať o túto sumu rozdielu daňového bonusu.

Riadok 6 ► uvádza sa úhrnná suma priznanej a vyplatenej zamestnaneckej

prémie, o ktorú zamestnávateľ znižuje (zvyšuje) sumu odvodu preddavkov na daň

vrátane vykonaných opráv.

Suma zamestnaneckej prémie sa uvádza najviac do výšky

sumy uvedenej v riadku 4, zníženej o riadok 5.

Ak úhrnná suma vyplatenej zamestnaneckej

prémie a vybranej zamestnaneckej prémie v riadku 6 je vyššia ako suma uvedená

v riadku 4 znížená o riadok 5, túto sumu rozdielu zamestnaneckej prémie zamestnávateľ

vyplatí z vlastných prostriedkov.

V tomto prípade zamestnávateľ môže znižovať

sumu odvodu preddavkov na daň (dane) v nasledujúcich mesiacoch alebo požiada

správcu dane o poukázanie sumy vo výške takto vypočítaného rozdielu vyplnením

žiadosti v IV. časti prehľadu.

Žiadosť o poukázanie sumy rozdielu zamestnaneckej prémie vypĺňa zamestnávateľ

po skončení kalendárneho štvrťroka za príslušné vykazované kalendárne mesiace

tohto štvrťroka.

V prípade, ak zamestnávateľ nepožiada správcu dane o sumu

rozdielu zamestnaneckej prémie, potom tak môže urobiť podaním opravného prehľadu

za vykazované kalendárne mesiace príslušného štvrťroka a dodatočne požiadať

o túto sumu rozdielu zamestnaneckej prémie.

Riadok 7 ► uvádza sa odvodová povinnosť preddavkov na daň

zamestnávateľa, znížená resp. zvýšená o daňový bonus a zamestnaneckú prémiu.

Riadok 8 ► uvádza sa skutočný dátum odvodu preddavkov na daň v

príslušnom kalendárnom mesiaci. Ak sa vykonali odvody vo viacerých termínoch,

uvedie sa dátum posledného odvodu za príslušný kalendárny mesiac.

► suma ► uvádza sa skutočne odvedená suma preddavkov na daň za

príslušný kalendárny mesiac.

Riadok A ► uvádza sa úhrnná (celková) suma daňového bonusu pre

oprávnených zamestnancov, vyplatená z úhrnnej sumy preddavkov na daň (dane)

a z vlastných prostriedkov zamestnávateľa.

Riadok B ► uvádza sa úhrnná suma daňového bonusu pre oprávnených

zamestnancov, vyplatená z úhrnu zrazených preddavkov na daň (dane).

Riadok C ► uvádza sa úhrnná suma daňového bonusu pre oprávnených

zamestnancov, vyplatená z vlastných prostriedkov zamestnávateľa v prípade, ak

úhrnná suma preddavkov na daň (dane) zrazená všetkým zamestnancom je nižšia, ako

úhrnná suma daňového bonusu pre oprávnených zamestnancov.

Zamestnávateľ podľa

§ 35 ods. 7 zákona

vzniknutý rozdiel vyplatí zamestnancom zo svojich prostriedkov.

Riadok D ► uvádza sa úhrnná (celková) suma zamestnaneckej prémie

oprávneným zamestnancom z úhrnnej sumy preddavkov na daň (dane) a z vlastných

prostriedkov zamestnávateľa.

Riadok E ► uvádza sa úhrnná suma zamestnaneckej prémie, vyplatená

z úhrnu zrazených preddavkov na daň (dane).

Riadok F ► uvádza sa úhrnná suma zamestnaneckej prémie, vyplatená

z vlastných prostriedkov zamestnávateľa, o ktorú si nemohol zamestnávateľ

znížiť odvod preddavkov na daň (dane) za príslušný kalendárny mesiac.

Žiadosť o poukázanie sumy rozdielu daňového bonusu – vyplní sa podľa

predtlače.

Číselné údaje sa zarovnávajú vpravo.

Zamestnávateľ žiada

o poukázanie sumy rozdielu daňového bonusu v mesačných prehľadoch predkladaných

za marec, jún, september a december (podrobne v poučení k riadku 5 prvej časti

prehľadu).

Žiadosť o poukázanie sumy rozdielu zamestnaneckej prémie – vyplní sa

podľa predtlače.

Číselné údaje sa zarovnávajú vpravo.

Zamestnávateľ žiada

o poukázanie sumy rozdielu zamestnaneckej prémie v mesačných prehľadoch

predkladaných za marec, jún, september a december (podrobne v poučení

k riadku 6 prvej časti prehľadu).

Od 1. februára 2014 sa musia úhrady a inkasá uskutočňovať v súlade s

technickými požiadavkami ustanovenými v Nariadení Európskeho parlamentu a rady

(EÚ) č. 260/2012 (článok 6).

Na základe prechodného ustanovenia (článok 16)

tohto nariadenia môžu členské štáty umožniť poskytovateľom platobných služieb

poskytovať do 1. februára 2016 služby konverzie pre vnútroštátne platobné

transakcie, čo používateľom umožní používať základné číslo účtu a kód banky.

Zamestnávateľovi, ktorý si svoj podnikateľský účet zriadi po uvedenom termíne

a ktorému poskytovateľ platobných služieb - banka - oznámi číslo účtu len vo

formáte IBAN (International Bank Account Number)* pozostávajúcom z 24 znakov

oznamujeme, že pri identifikácii a vypĺňaní základného čísla účtu a kódu banky

v tlačive postupuje nasledovne:

Pri vypĺňaní čísla účtu v prehľade do okienok určených pre číslo účtu sa vpíšu číslice podľa písmen d) a e). Kód banky sa vypíše podľa písmena c).

____________________________________________